Das Geld liegt auf der Straße. Kein Versicherer sammelt es ein.

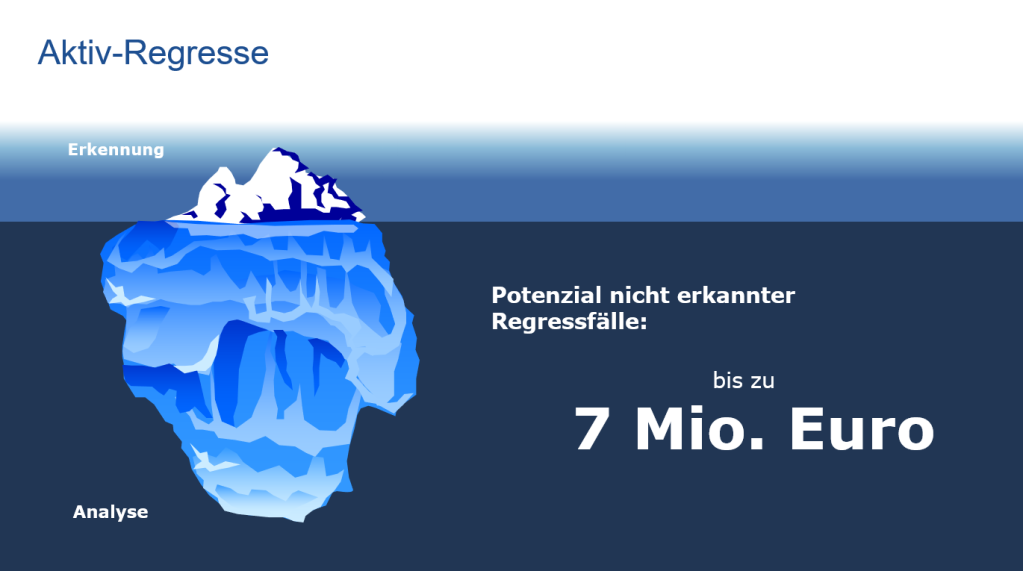

Die Inanspruchnahme eines Schuldners durch den ersatzpflichtigen Schuldner – kurz „Regress“ genannt – gehört zum Alltag der Versicherungsunternehmen. Doch allzu oft wird ein naheliegender Regress nicht erkannt oder nicht durchgeführt. Die Gründe dafür sind vielfältig: mangelnde Sachkenntnis, personelle Engpässe, zu umfangreiche Informationsstrukturen oder schlicht Zeitmangel. Dadurch gehen den deutschen Versicherern jährlich Millionenbeträge verloren.

Lesen Sie im folgenden Artikel, wie die 3C Versicherungsunternehmen bei der Erkennung und Durchsetzung von Regressen unterstützt und warum immer mehr Versicherungen auf die Lösungen der 3C setzen.

Die Erkennung von Regressen in der Kompositversicherung spielt eine entscheidende Rolle im Risikomanagement von Versicherungsunternehmen. Unter Regress versteht man den Prozess, bei dem ein Versicherer versucht, finanzielle Verluste zu minimieren, indem er die Verantwortung für einen Schaden auf eine andere Partei überträgt. In der Kompositversicherung, die verschiedenen Deckungen wie Haftpflicht-, Sach- und Kfz-Versicherungen umfasst, ist die genaue Identifizierung von Regressfällen von entscheidender Bedeutung.

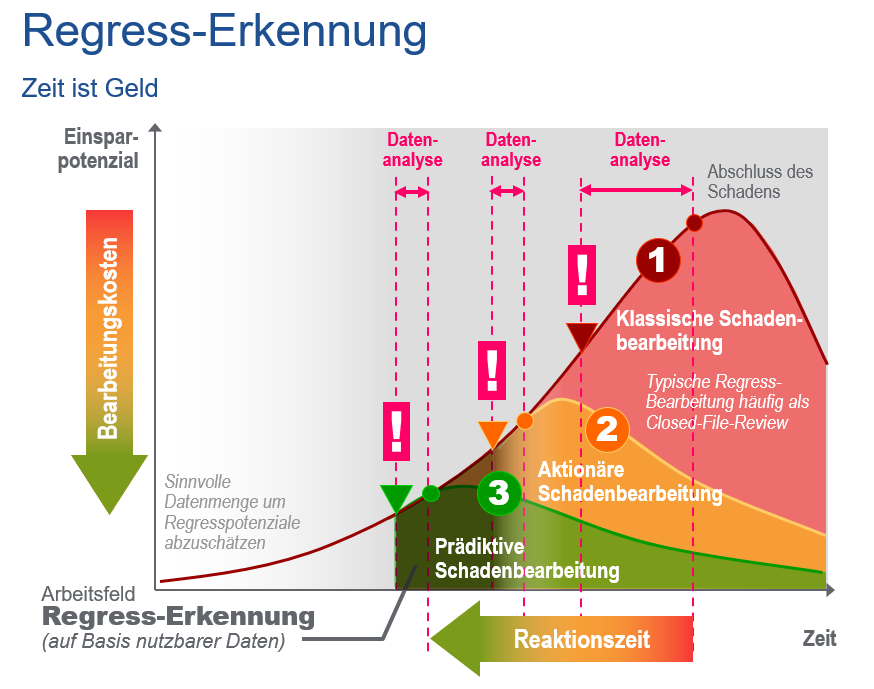

Regresserkennung in Relation von Einsparpotential und Zeitaufwand

Um Regressfälle effizient zu identifizieren, setzen Versicherungsunternehmen zunehmend auf fortschrittliche Datenanalyse- und KI-Technologien. Durch die Analyse vorhandener Daten können Muster und Trends identifiziert werden, die auf potenzielle Regressfälle hinweisen. Algorithmen des maschinellen Lernens spielen dabei eine Schlüsselrolle, da sie in der Lage sind, komplexe Beziehungen zwischen verschiedenen Variablen zu erkennen und so präzise Prognosen zu erstellen.

Ein weiterer wichtiger Aspekt der Regressfrüherkennung in der Kompositversicherung ist die Integration externer Datenquellen. Informationen aus sozialen Medien, öffentlichen Datenbanken und anderen relevanten Quellen können dazu beitragen, ein umfassenderes Bild der Umstände eines Schadenfalls zu erhalten. Dadurch können Versicherer potenzielle Regressfälle besser einschätzen und fundierte Entscheidungen treffen.

Die Automatisierung spielt ebenfalls eine zentrale Rolle, insbesondere bei der Identifizierung von Regressfällen in Echtzeit. Durch die Implementierung eines automatisierten Systems können Versicherungsunternehmen schnell auf neue Daten zugreifen, diese analysieren und sofort Maßnahmen ergreifen, um den Regressprozess zu optimieren. Durch präzise Analysen und den Einsatz moderner Technologien können Versicherungsunternehmen nicht nur Kosten minimieren, sondern auch die Integrität ihres Portfolios wahren.

Die Lösung der 3C zur automatisierten Erkennung von Regresspotenzialen unterstützt Versicherungsunternehmen bei der Umsetzung eines proaktiven Risikomanagements. Die Integration von klassischen Expertenregelwerken, Datenanalyse, KI-Technologien und Automatisierung spielt eine entscheidende Rolle, um Versicherungsunternehmen in die Lage zu versetzen, Regressfälle präzise zu identifizieren und effizient zu managen.

Der Nutzen unserer Lösung konnte bereits in sieben Datentests unter Beweis gestellt werden. Mit der Versicherungskammer Bayern hat sich der größte öffentliche Versicherer in Deutschland und siebtgrößte Erstversicherer in Deutschland für die 3C als Partner zur automatisierten Regresspotenzialerkennung entschieden. Lesen Sie im Folgenden, welche Gründe für die Entscheidung der VKB ausschlaggebend waren.

Abschnitt 1: Gründe für die Entscheidung zur automatisierten Regresserkennung.

Was waren die Hauptgründe für die Entscheidung, eine automatisierte Regresserkennung in Ihrem Unternehmen einzuführen?

VKB: Aufgrund der fortschreitenden Digitalisierung und der damit einhergehenden Automatisierung war es nur ein kleiner Gedankenschritt, auch die Regresspotenzialerkennung technisch zu unterstützen. Allein die Anzahl der Unwetterschäden in diesem Jahr lenkt den Fokus der Sachbearbeiterinnen und Sachbearbeiter aus den Frequenzschadenabteilungen auf die Kundenbetreuung. Nachgelagerte Prozesse, wie das Erkennen von Regresspotenzialen, können dabei schnell in den Hintergrund geraten. Durch eine automatisierte Prüfung werden diese Teilschadenprozesse nicht vernachlässigt bzw. technisch unterstützt.

Abschnitt 2: Innerbetriebliche Erfolgsfaktoren und Entscheidungskriterien

Welche Faktoren waren ausschlaggebend für die Entscheidung, eine automatische Regresserkennung einzuführen?

VKB: Wie bereits in Kapitel 1 beschrieben, ist das steigende Schadenaufkommen sowie der steigende Anteil der durch automatisierte Prozesse regulierten Schäden ein wichtiger Entscheidungsfaktor. Durch die “Abwesenheit” des Menschen in der technisch automatisierten Schadenbearbeitung darf eine Regresspotenzialerkennung nicht “auf der Strecke bleiben”.

Abschnitt 3: Auswahl der 3C als Partner

Was waren die ausschlaggebenden Faktoren für die Wahl der 3C als bevorzugten Partner für diese Serviceintegration?

VKB: Ausschlaggebend für die Wahl der 3C Deutschland GmbH war neben der bereits im Hause eingesetzten Software RiskShield die seit Jahren bestehende vertrauensvolle Zusammenarbeit. Die Homogenität der Softwarelandschaft an dieser Stelle sollte mögliche Schnittstellenprobleme vermeiden. Zudem bot sich durch das Angebot des Daten Mappings die Möglichkeit, eine schnelle und für alle Seiten sinnvolle Lösung im eigenen Haus aufzubauen. Der im Vorfeld durchgeführte Proof of Concept bestätigte die versprochene Leistungsfähigkeit der Software am “lebenden” Objekt. Durch diese schadensfallbezogene Rückmeldung konnten wir uns bereits im Vorfeld von der Leistungsfähigkeit der Software überzeugen.

Abschnitt 4: Erwartungen an die Lösung

Welche konkreten Ergebnisse bzw. Verbesserungen erwarten Sie vom Einsatz der automatischen Regresserkennung?

VKB: In erster Linie gehen wir davon aus, dass wir früher an potenzielle Schadensfälle herankommen. Dies soll eine rechtzeitige Sicherung von beschädigten Objekten ermöglichen, die sonst vielleicht schon längst vernichtet worden wären. Ein Einfluss auf die Kennzahlen kann erst in einem zweiten Schritt genauer definiert werden, da hier unbedingt erst die Erfahrungen im Produktivbetrieb abgewartet werden müssen. Zögern auch Sie nicht, den nächsten Schritt zu einer effizienten Schadenbearbeitung zu gehen. Bei Fragen wenden Sie sich bitte an Herrn Daniel Kums.

Autor

Daniel Kums

Head of Consulting Insurance

daniel.kums@experian.com

Zum Autor: Langjährige Erfahrung in der Projektleitung bei der Integration von Softwarelösungen auf Versichererseite.