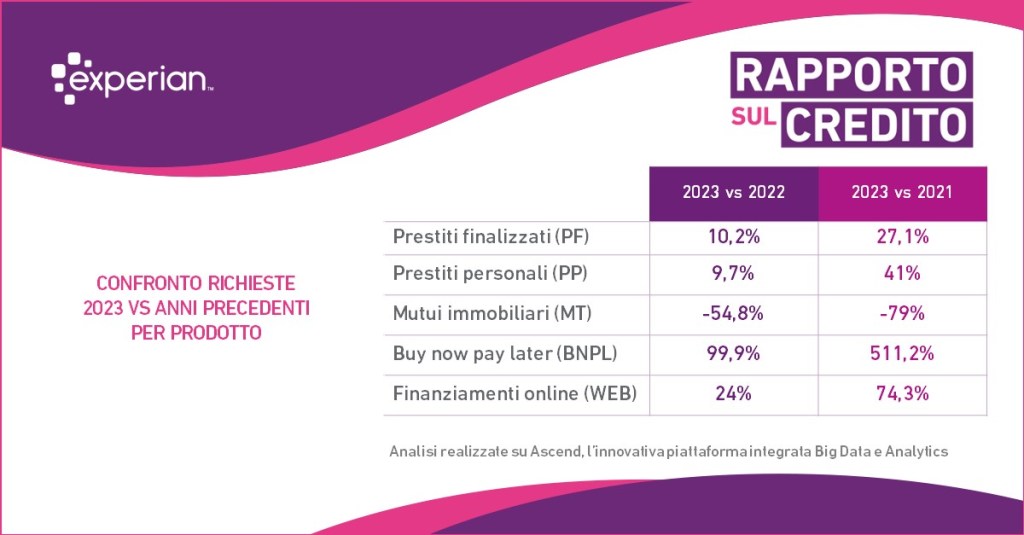

Milano, 12 gennaio 2024 – Il 2023 ha segnato una decisa ripresa per prestiti, sia personali che finalizzati, per il “Buy Now, Pay Later” e per i finanziamenti richiesti sul web, mentre la richiesta di mutui fatica ancora a riprendere. In particolare, a spiccare è la performance del digitale, con l’utilizzo del BNPL cresciuto del +100% nel confronto con il 2022 e del +511% dal 2021, mentre i finanziamenti web hanno registrato un +24% rispetto al 2022 e un +74,3% dal 2021. Buona anche la performance di prestiti personali (+9,75%) e finalizzati (+10,2%) nell’ultimo anno, mentre i mutui registrano -54,8% di richieste dal 2022. Queste le evidenze principali dell’ultimo Rapporto sul Credito Italiano – Trends & Insights di Experian, principale società di global information service al mondo, per il mese di dicembre 2023.

“Il bilancio dell’anno appena passato è molto positivo, con una decisa ripresa delle richieste di prestito e soprattutto di BNPL e finanziamenti online sia nel confronto con il 2022 che con il 2021, a riprova del crescente peso del digitale nelle opzioni di acquisto dei consumatori”, commenta Armando Capone, General Manager Italy di Experian. “Solo per i mutui continuiamo a registrare un trend in diminuzione, che è stato probabilmente amplificato dai rialzi sui tassi di interesse previsti dalla BCE nel corso del 2023: rispetto al 2021, infatti, abbiamo rilevato un -79%”.

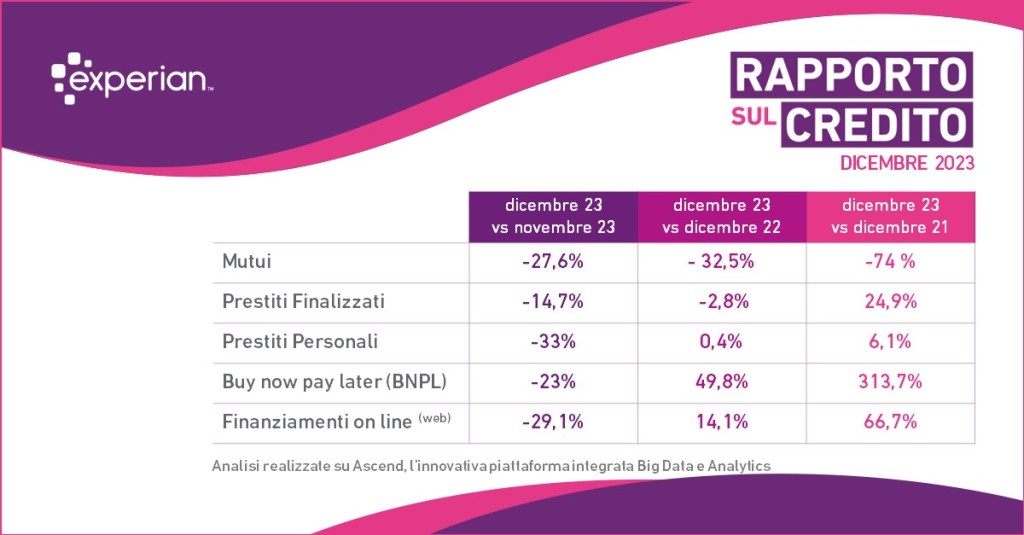

Andando nel dettaglio dell’andamento dell’ultimo mese, il periodo delle festività ha stimolato ulteriormente l’utilizzo del BNPL e le richieste di finanziamento online, rispettivamente del +49,8% e del +14% da dicembre 2022. Tuttavia, i consumatori italiani hanno preferito pianificare gli acquisti in anticipo e approfittare del Black Friday a novembre per spendere meno, con il risultato di una diminuzione di richieste mese su mese pari al -23% per il BNPL e -29% per i finanziamenti online. Anche i prestiti finalizzati, personali e mutui hanno subito una battuta d’arresto rispetto a novembre (rispettivamente -14,6%, -33%, -27,6%), ma si tratta di un fisiologico rallentamento generato dalle chiusure festive.

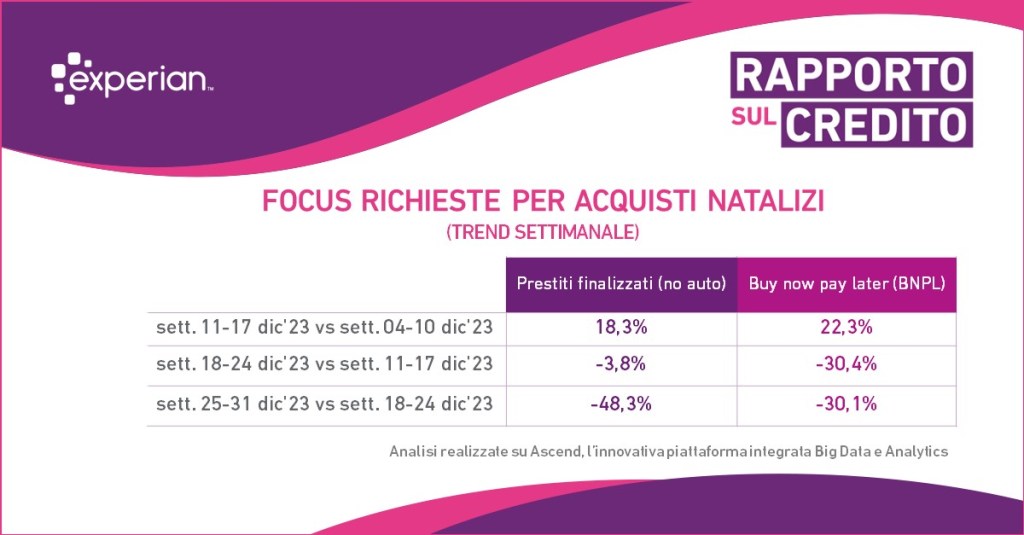

Trend festività: acquisti più moderati per il Natale, i cellulari sono il 48% dei regali finanziati

Andando nel dettaglio dell’analisi per il periodo festivo emerge come le richieste di prestiti finalizzati (esclusi i finanziamenti auto) e di BNPL si siano concentrate nelle prime due settimane, con un picco nella seconda settimana pari al +18,3% per i finalizzati e +22,2% per il BNPL, per poi diminuire notevolmente nella seconda metà del mese.

Per quanto riguarda le motivazioni alla base dei finanziamenti, sono i telefoni cellulari a farla da padrone, rappresentando il 47,9% delle richieste di prestito, in aumento del +16% rispetto a novembre anche in ragione di un aumento dell’acquisto come regalo natalizio. Tuttavia, il confronto con il 2022 fa emergere una diminuzione delle richieste di finanziamento per i telefoni del -9%, a riprova del fatto che la maggior parte degli acquisti è stata effettuata in precedenza grazie agli sconti del Black Friday.

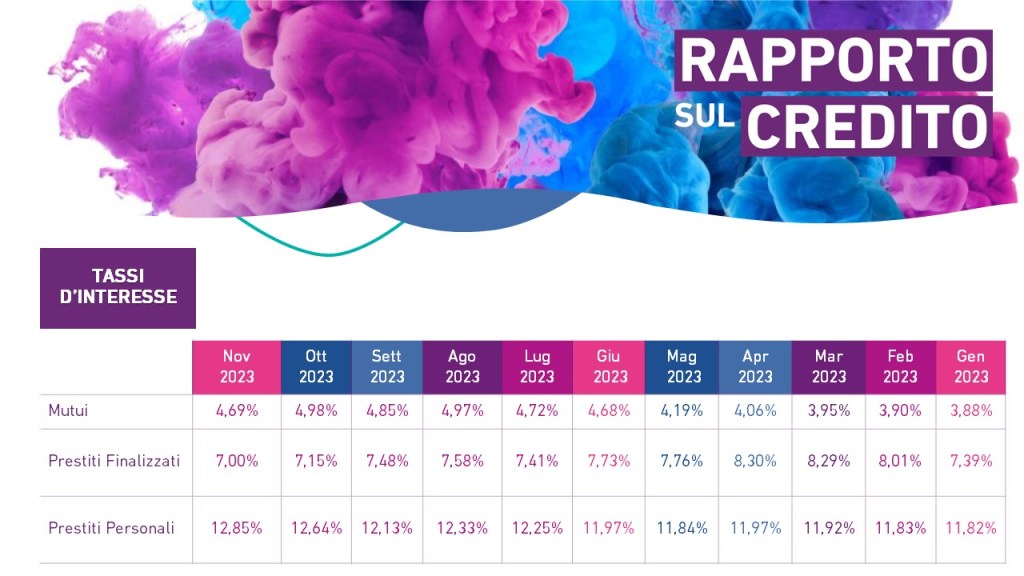

Osservatorio Tassi di Interesse: crescono per i personali e diminuiscono per i finalizzati, stabili i tassi sui mutui

L’analisi dei tassi effettivamente applicati su mutui e prestiti conferma un trend discendente per i tassi dei prestiti finalizzati a partire da aprile, arrivando al 7% a novembre. Trend inverso, invece, per i prestiti personali, i cui tassi di interesse hanno raggiunto un picco del 12,85% a novembre, 1,03 punti percentuali in più dall’inizio dell’anno. Per i mutui, invece, la situazione è più stabile a fronte di leggeri aumenti o diminuzioni nel corso dell’anno.

Trend Prestiti: in aumento i finalizzati nel Centro Nord, più richiesta di personali nel Centro Sud

L’analisi delle singole aree Nielsen restituisce un interessante dettaglio dei trend di richiesta di prestito nel confronto con dicembre 2022. Per quanto riguarda i prestiti personali, a fronte della diminuzione della domanda a livello nazionale (-2,8%), l’area del Centro-Sud ha registrato un aumento complessivo delle richieste pari al +4%. Al contrario, per i prestiti finalizzati la concentrazione è al Centro-Nord. In particolare, nella sola area del Nord-Ovest è stato rilevato un aumento del +4,3% rispetto a dicembre 2022. Campania, Sicilia e Lombardia sono le prime regioni per distribuzione delle richieste di prestito, sia personale che finalizzato.

Trend Mutui: crescono gli importi finanziati dal 2022

Come nei mesi precedenti, a fronte della diminuzione generale delle richieste di mutuo, continuano a crescere gli importi medi finanziati, che hanno raggiunto un +5,9% rispetto a novembre e un +26,5% rispetto al 2022. Gli importi più alti sono finanziati nell’area Nord Ovest, con una media di €185.700, e nel Nord Est, con una media di €176.626. Al Centro, la media degli importi finanziati si attesta sui €155.900. Solo nel Sud Italia è stata rilevata una diminuzione degli importi del -21,6% rispetto al mese precedente, raggiungendo una media di €122.504.. La distribuzione delle richieste per singola regione è rimasta costante rispetto agli scorsi mesi, con la Lombardia ancora al primo posto e in netto distacco nei confronti delle altre regioni.

Rapporto sul Credito Italiano – Trends & Insights

Il Rapporto sul Credito Italiano – Trends & Insights analizza regolarmente l’andamento delle richieste di strumenti finanziari sulla base dei dati disponibili nel Sistema di Informazioni Creditizie di Experian, che raccoglie oltre 80 milioni di posizioni creditizie.

Le analisi vengono realizzate su Ascend, l’innovativa piattaforma integrata di big data e analytics recentemente lanciata da Experian.

Contatti stampa

AxiCom

Chiara Possenti, Sandro Buti, Lorenzo Turati, Melissa Catamo

experianitaly@axicom.com

Experian

Experian è la principale società di global information service al mondo. Nei momenti importanti della vita – dall’acquisto della casa o della macchina, alle spese per l’università dei figli fino allo sviluppo del proprio business – aiutiamo i consumatori e i nostri clienti a gestire i loro dati con fiducia. Assistiamo gli individui a controllare le proprie finanze e ad accedere a servizi finanziari, le aziende a prendere decisioni migliori, gli istituti di credito a concedere prestiti in modo più responsabile e le organizzazioni a prevenire le frodi di identità e i reati.

Con 22.000 dipendenti che operano in 32 paesi, investiamo ogni giorno in nuove tecnologie, competenze avanzate e innovazione per aiutare tutti i nostri clienti a massimizzare ogni opportunità. Con sede centrale a Dublino, Irlanda, l’azienda è quotata al London Stock Exchange (EXPN) ed è listata nel FTSE 100 Index. Scopri di più su www.experian.it.