Sicherheitsempfinden ändert sich – Vertrauen in neue digitale Methoden steigt

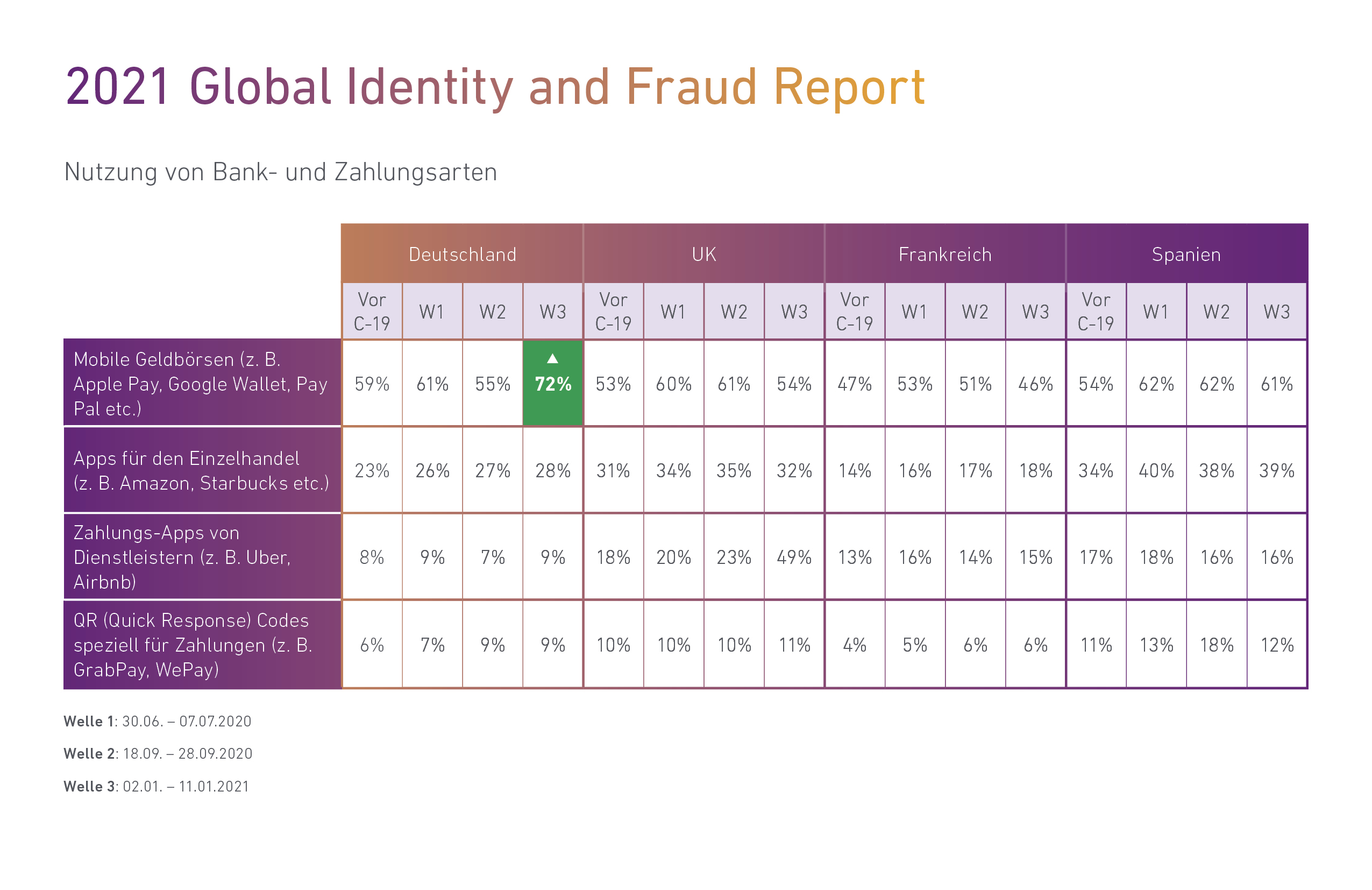

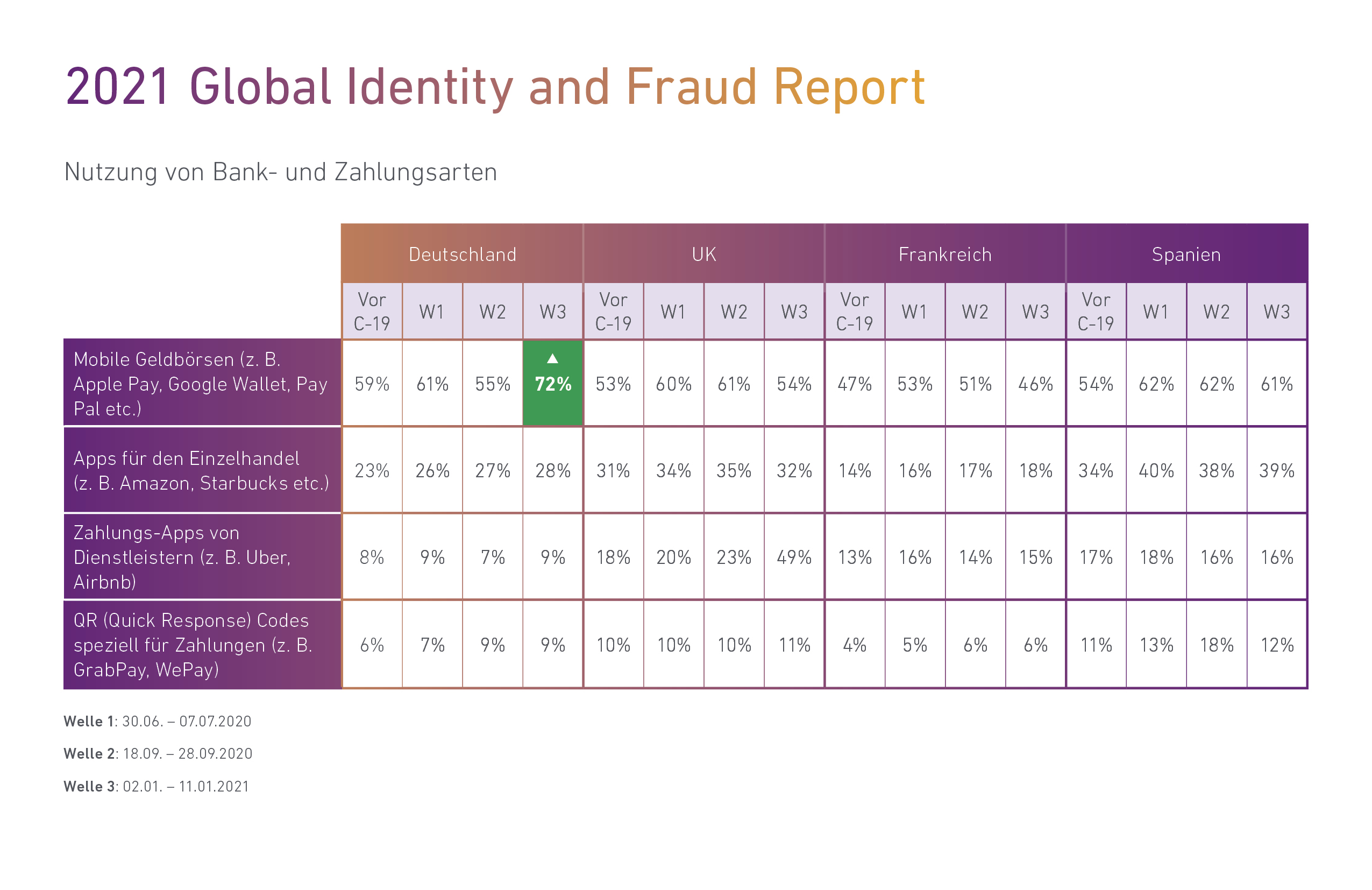

Die Umfrageergebnisse zeigen, dass deutsche Verbraucher mittlerweile neuere Methoden zur Authentifizierung als sicherer einschätzen als das traditionelle Passwort. Zu den Spitzenreitern gehört erstmals die Authentifizierung mittels Zahlungs- oder Identitätsinformationen aus mobilen Geldbörsen, sogenannten „Mobile Wallets“. Hier zeigt sich seit der Pandemie ein deutlicher Vertrauenssanstieg um 16 Prozentpunkte auf 56 % im Vergleich zu 40 % zu Beginn der Pandemie. Parallel zum steigenden Vertrauen in diese Methode verstärkte sich im Laufe der Pandemie gleichzeitig die Nutzung von Mobile Wallets von 59 % auf 72 % – diese Entwicklung könnte sich zum Teil auch auf die wiederholten Lockdown-Situationen zurückführen lassen. Ebenfalls aufgeholt hat die Kategorie Pin-Codes – also die Nutzung von „One Time Passwords“ (OTPs) etwa in Form von SMS-Tan-Codes, die an mobile Geräte gesendet werden: Im Vergleich zum Beginn der Pandemie werden sie jetzt mit 68 % als um 6 Prozentpunkte sicherer eingeschätzt als noch zuvor (62 %). Physische Biometrie, d. h. die Prüfung biometrischer Merkmale wie Gesichtserkennung und Fingerabdrücke, hält sich mit 69 % nahezu unverändert an der Spitze – schon zu Beginn der Pandemie lag der Wert hier bei 70 %. Mit 55 % liegen auch digitale, verhaltensbasierte Biometrie-Methoden in den aktuellen Umfrageergebnissen noch vor Passwörtern, die keinen Platz in den Top-3 der sichersten Authentifizierungsmethoden der Kundenidentität erhalten. Dies deutet darauf hin, dass Konsumenten das Risiko traditioneller Authentifizierung, auch durch verstärkte mediale Aufmerksamkeit, bewusster wahrnehmen. Der Komfort von unsichtbaren Authentifizierungen und Sicherheitschecks wird vermehrt geschätzt und das Vertrauen in diese neuen Methoden ist gestiegen.

Interesse an Nutzung personenbezogener Daten hoch

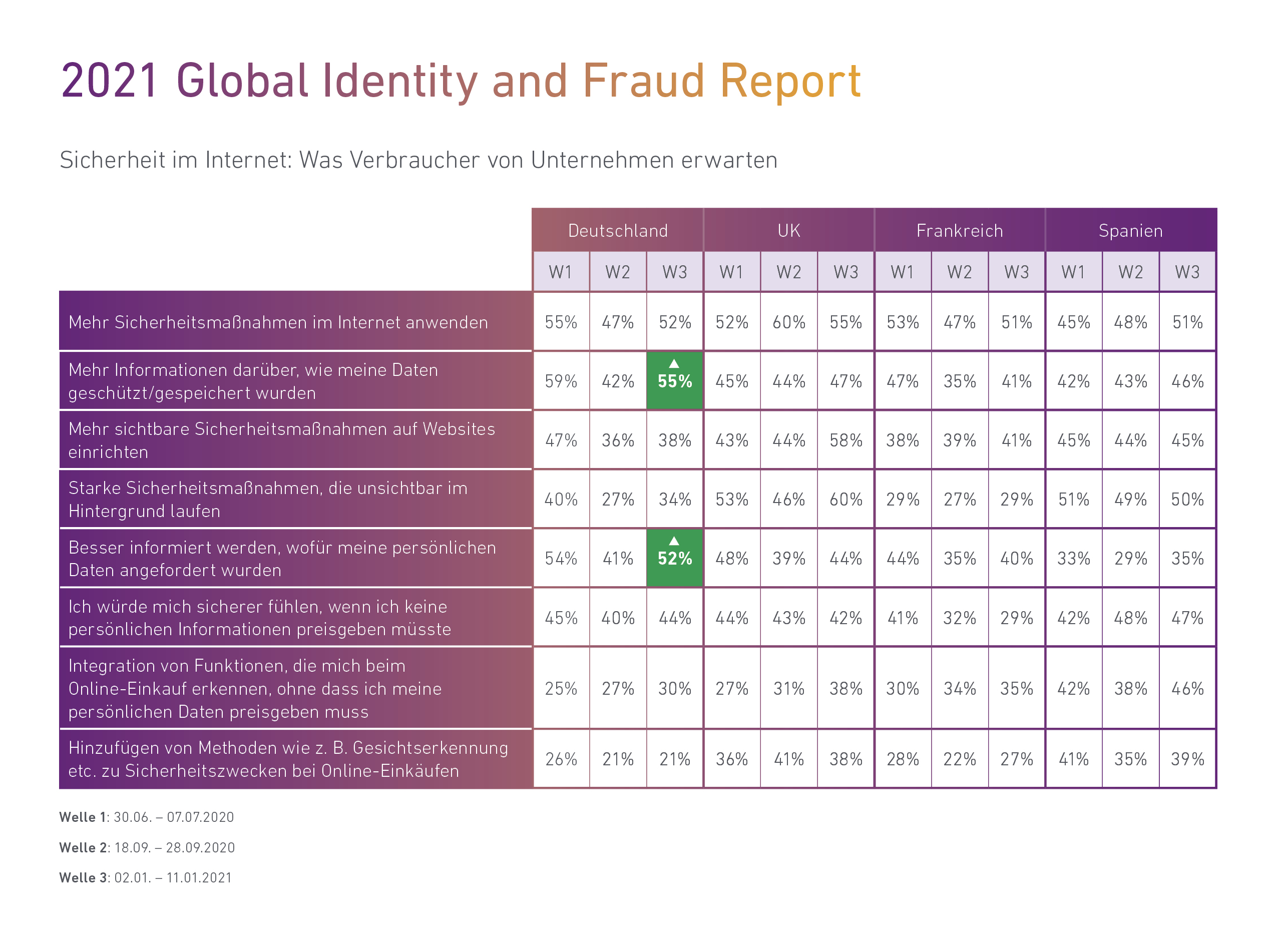

Vor dem Hintergrund steigender Betrugsversuche im Onlineumfeld legen Verbraucher aber auch weiterhin einen hohen Wert auf Sicherheit und Datenschutz, wenn sie online sind. Über die Hälfte der befragten Konsumenten aus Deutschland (55 %) erwarten von Unternehmen z. B. mehr Informationen darüber, wie ihre Daten geschützt und gespeichert werden – dies gilt insbesondere für jüngere Verbraucher. Im Vergleich zu Ländern wie Großbritannien (47 %), Frankreich (41 %) oder Spanien (46 %) ist dies der höchste Wert. Deutsche Verbraucher möchten auch viel häufiger darüber informiert werden, wofür Unternehmen ihre persönlichen Daten anfordern: 52 % erwarten hier von Unternehmensseite bessere Informationen – in Großbritannien interessieren sich dafür nur 44 %, in Frankreich nur 40 % und in Spanien nur 35% der befragten Verbraucher.

Stärkeres Sicherheitsgefühl erhöht Bereitschaft, personenbezogene Daten zu teilen

Mit dem wachsenden Vertrauen in neue Methoden zur Identitätserkennung und Sicherheitsprüfungen steigt das digitale Sicherheitsgefühl: So sank während der Pandemie die Angst deutscher Verbraucher, Opfer von Online-Betrug zu werden, im Vergleich zur Vor-COVID-19-Zeit von 28 % auf 25 %. Diese Entwicklung spiegelt sich auch in der gestiegenen Bereitschaft wider, personenbezogene Informationen mit Unternehmen zu teilen, denen sie vertrauen und zu denen sie eine langfristige Beziehung haben: Deutsche Verbraucher fühlen sich bei der Weitergabe ihrer personenbezogenen Daten heute um 9 Prozentpunkte sicherer als noch vor COVID-19. Gleichzeitig verringerte sich der Anteil derjenigen, die vor der Pandemie keinerlei personenbezogene Identitätsdaten mit Unternehmen teilen wollen, von 20 % auf 13 %. Auch die Sorge um die Sicherheit ihrer personenbezogenen Daten steht aktuell nur noch für 44 % der Befragten an erster Stelle. Zu Beginn der Pandemie lag dieser Wert noch bei 51 %.

Deutsche Unternehmen bei Fraud Detection gut aufgestellt, aber Nachholbedarf bei Advanced Analytics und künstlicher Intelligenz

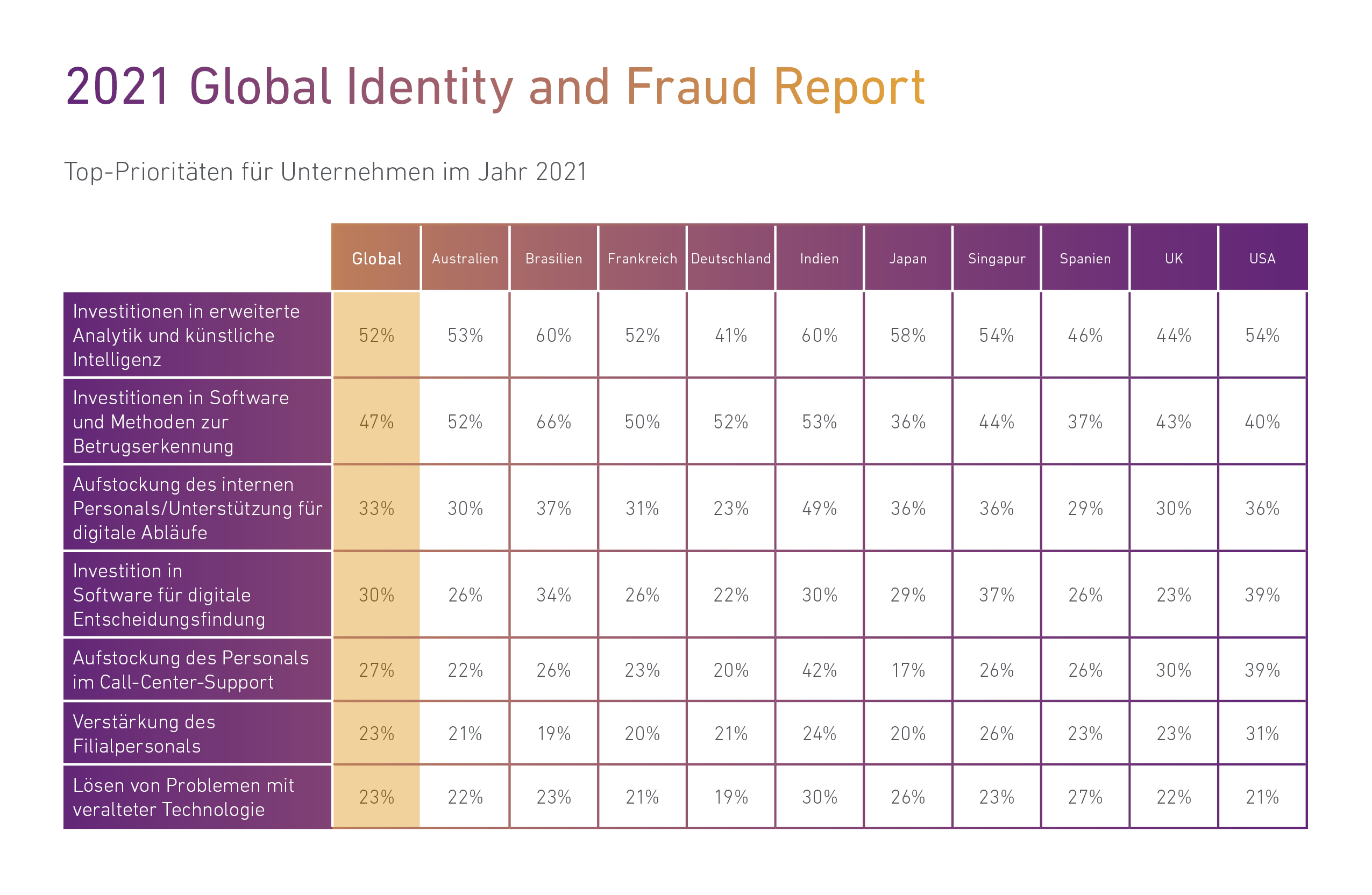

In der neuesten Experian Studie zeigt sich, dass deutsche Unternehmen in dem Bereich Fraud Detection im Ländervergleich überdurchschnittlich gut aufgestellt sind: 52 % von ihnen investieren in Software und Methoden zur Betrugserkennung – damit liegt Deutschland im Ländervergleich im oberen Feld. Auch der Einsatz von Strategien zur Prüfung der Online-Identität ist in Deutschland schon weit fortgeschritten: In diesem Bereich sind 78 % aller befragten Unternehmen bereits aktiv. Anders sieht es aus bei Investitionen in erweiterte Analytik (Advanced Analytik – AA) und künstliche Intelligenz (Artificial Intelligence – AI). Deutschland schneidet hier im Ländervergleich mit 41 % am schlechtesten ab. Vor dem Hintergrund, dass Vertrauen in Unternehmen für Verbraucher heute online einer der entscheidendsten Faktoren ist, könnte sich dieser fehlende Fokus zu einer zunehmenden Kluft zwischen dem angebotenen Customer-Journey-Erlebnis und der hohen Kundenerwartung an Sicherheit entwickeln.

Vorteile von Advanced Analytics bei der Aufdeckung von Fraud

Der Vorteil des Einsatzes von AA- und selbstlernenden AI-Tools für die Aufdeckung von Fraud liegt unter anderem darin, dass diese – im Gegensatz zu traditionellen Fraud-Lösungen – auch verschiedenste Datenformate aus unterschiedlichsten Quellen sicher interpretieren und für die Risk-Bewertungen nutzbar machen. Verlassen sich Unternehmen trotz steigender Komplexität der Betrugsfälle nur auf klassische Betrugserkennungssoftware oder einen entsprechend kosten- und zeitintensiven manuellen Aufwand, so wächst für sie das Risiko, die Kundengewinnung zu verpassen, z. B. aufgrund zu lang dauernder Prozesse oder sogar falscher Einschätzungen („False positive“). Damit drohen Kaufabbruch oder schlimmer noch Vertrauensverlust mit in der Folge geringeren Umsätzen.

„Das Verhalten von Verbrauchern im Internet hat sich gewandelt: Sie wollen vor allem komfortable Sicherheit, die ohne zusätzliche Schritte zur Identifizierung verfügbar ist und für die sie sich nicht schon wieder ein weiteres neues Passwort merken müssen“, kommentiert Kai Kalchthaler, CEO von Experian DACH, die Ergebnisse der neuen Experian Studie mit Blick auf die deutschen Zahlen. „Unternehmen in Deutschland befinden sich, was ihre Investitionen in Fraud-Detection-Lösungen betrifft, bereits auf einem guten Weg. Trotzdem ist vielen Unternehmen nicht klar, dass sich dieselben Daten, mit denen sie das Online-Erlebnis ihrer Kunden optimieren, auch zur Verbesserung der Sicherheit und zur Fraud Detection einsetzen lassen – Advanced Analytics kann hier eine wichtige Schlüssel- und Brückenfunktion einnehmen“, so Kalchthaler weiter. „Zukunftweisende Analytik, auf deren Basis Unternehmen ihre Daten überhaupt erst in Informationen und Erkenntnisse umwandeln können, ist eine wichtige Voraussetzung, um mit den sich verändernden Verbrauchergewohnheiten Schritt zu halten.“

Zur Erstellung der Studie befragte Experian in drei Wellen mehr als 9.000 Verbraucher und mehr als 2.700 Unternehmen in 10 Ländern in Europa, Nordamerika, Lateinamerika und Asien. 900 der befragten Verbraucher sowie 270 Unternehmen stammen aus Deutschland. Der vollständige Global Identity & Fraud Report kann hier heruntergeladen werden.

Über Experian DACH

Experian ist weltweiter Marktführer für Informationsdienstleistungen. Experian hilft seinen Kunden, Daten selbstbewusst zu nutzen. Experian unterstützt Privatpersonen dabei, die Kontrolle über ihre finanziellen Angelegenheiten zu erlangen und Zugang zu Finanzdienstleistungen zu erhalten. Unternehmen unterstützt Experian dabei, smarte, wachstumsfördernde Entscheidungen zu treffen. Kreditnehmer begleitet das Unternehmen beim verantwortungsbewussten Umgang mit Krediten. Organisationen erhalten das nötige Handwerkszeug, um sich gegen Identitäts-Fraud und Kriminalität zu schützen.

2020 hat das Unternehmen einen Mehrheitsanteil an dem Geschäftsbereich Risk Management von Arvato Financial Solutions erworben und so Experian DACH als führenden Dienstleister der Region für Risiko-, Fraud- und Identitäts-Management neu etabliert.

Experian DACH bietet Unternehmen aller Größen und Branchen, wie E-Commerce-Betreibern, Versicherungen, Finanzdienstleistern und Telekommunikationsunternehmen die jeweils beste Basis für ihr Risiko-, Fraud- und Identitäts-Management. Bei Bedarf entwickelt Experian DACH maßgeschneiderte, unternehmensspezifische Lösungen, insbesondere für Großkunden.

Experian beschäftigt weltweit rund 17.800 Mitarbeiter in 44 Ländern. Das Unternehmen investiert kontinuierlich in Technologien, Innovationen und Mitarbeiter, um Kunden den bestmöglichen Output zu liefern. Experian wird an der Londoner Börse (EXPN) geführt und ist fester Bestandteil des FTSE-100-Index.

Weitere Informationen finden sich auf https://www.experian.de/.

Pressekontakte:

Experian

Young-In Sun, Senior PR & Communications Manager

+49 7221 5040 3094

young-in.sun@experian.com

AxiCom GmbH

Marcus Birke, Agenturkontakt

+49 176 1023 1083

marcus.birke@axicom.com