Den gode kundeoplevelse (CX) er en konkurrencefordel. Det viser vores seneste forskning på området. Og her spiller AI en afgørende rolle i CX.

Sådan gør AI kundeoplevelsen endnu bedre

Forbrugere har aldrig haft flere valgmuligheder end nu. Tålmodigheden har heller aldrig været lavere. Konkurrencen er skærpet, hvilket kræver, at du som virksomhed sørger for at give dine kunder en god og effektiv oplevelse hver gang.

Experians seneste forskning på området – udført af Forrester Consulting – viser, at 65 % af de forretningsledere, vi har spurgt, mener, at AI har sørget for, at deres kunder får en bedre kundeoplevelse (CX). Der er flere måder, hvorpå AI kan forbedre oplevelsen, herunder hurtigere og mere nøjagtige beslutninger, personligt tilpassede tilbud og hurtig adgang til kundeservice.

I denne artikel ser vi nærmere på de vigtigste resultater fra vores forskning for at kunne hjælpe virksomheder med at drage fordel af alle de muligheder, som AI giver.

I takt med at flere og flere interaktioner sker på nettet, kan AI være en afgørende spiller for at få tingene til at hænge sammen – et værdifuldt bindeled mellem digitalisering og menneskelig kontakt.

Hvordan vurderer virksomheder deres egen kundeoplevelse?

Vi har spurgt næsten 900 ledere om et enkelt spørgsmål: “Hvordan går det med implementeringen af AI i jeres arbejde med CX, og hvordan vil I vurdere jeres CX op imod jeres konkurrenter?”

Der er unægteligt et bias forbundet med svaret, men 37 % svarede, at de var bagud eller havde brug for at forbedre sig for at kunne matche deres konkurrenter. Et lignende antal (38 %) mener, at deres CX er i topklasse og en nøglefaktor, der adskiller dem.

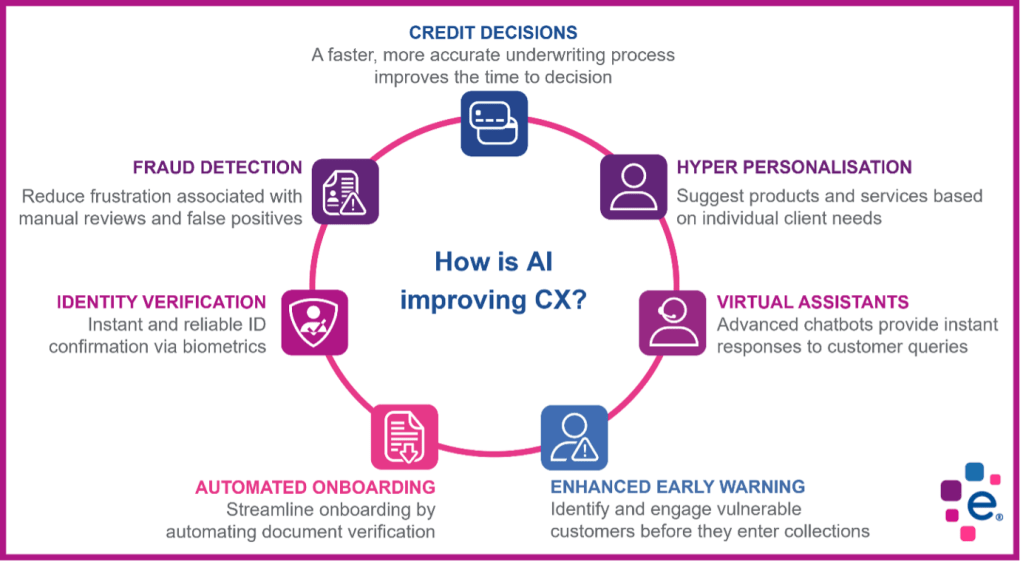

Billedet nedenfor giver nogle praktiske eksempler på, hvordan AI kan bruges til at forbedre CX. Lad os gå de forskellige steps igennem for en mere detaljeret analyse.

Eksempler på, hvordan AI gør kundeoplevelsen bedre

Kreditværdighedsvurdering

AI og dens underkategori, Machine Learning (ML), kan betydeligt forbedre præcisionen i de modeller, der bruges til at vurdere kreditværdighed og betalingsevne.Denne forbedring af nøjagtigheden opnås ved ML’s evne til at analysere store datasæt med større analytisk styrke og præcision, end hvad der er muligt manuelt.

Denne nøjagtighed kan føre til mere inklusiv långivning, fx at kunder, der tidligere måske er blevet afvist, nu bliver godkendt, samt tilbud om mere personligt tilpassede vilkår baseret på en bedre forståelse af låntagers finansielle situation.

Opdagelse af svindel

Du kan øge din sandsynlighed for at opsnuse snyd ved at bruge ML-modeller. Disse har en direkte positiv indvirkning på kundeoplevelsen ved at reducere behovet for manuelle gennemgange og antallet af falske positiver.

Manuelle gennemgange og falske positiver kan være frustrerende for kunder, fordi de risikerer at blive afvist på det grundlag. ML-algoritmer kan identificere “ægte” kunder mere nøjagtigt ved at analysere deres adfærd og data for at identificere usædvanlige mønstre eller anomalier.

Personalisering

Løbende adgang til PSD2 og Open Banking-data betyder, at långivere kan bruge AI til at identificere muligheder for mersalg eller opsalg til deres kunder. CX forbedres ved at give rettidige og relevante anbefalinger baseret på indsigter opnået fra dataanalyse.

Dette åbner op for et hav af muligheder. Det giver långiver mulighed for at rådgive om finansielle mål, foreslå justeringer af kreditgrænser baseret på adfærdsdata eller at fremlægge produktanbefalinger afstemt efter individuelle behov. Personalisering styrker derfor tilliden mellem långiver og låntager.

Identitetsverifikation

AI-drevet digital identitetsverifikation, såsom ansigtsgenkendelse med livstegn, tilbyder en hurtig og yderst pålidelig metode til at identificere kunder.

Denne teknik gør det muligt for kunder at verificere deres identitet i overensstemmelse med deres ID på få sekunder, hvilket sikrer en hurtig og sikker onboardingproces. Desuden kan enhedsintelligens, der kombinerer enhedsdata med adfærdsbiometri, bruges til passivt at verificere tilbagevendende kunder – uden nogen forstyrrende elementer.

Virtuelle assistenter og chatbots

Du kender dem sikkert; chatbots. De anvendes af mange virksomheder som et supplement til deres kundeservice. Men kunne de være på vej til at overtage størstedelen af kundekontakten? Måske. Nye sprogmodeller fører nemlig chatbots til nye højder.

I stedet for blot at reagere på forespørgsler, kan de nu guide kunder gennem forskellige finansielle processer, såsom at åbne eller lukke en konto. AI kan også understøtte menneskelige callcentermedarbejdere ved at give hurtigere adgang til relevant information, når de taler med kunder.

Automatiseret onboarding

Onboarding er en kritisk og vigtig del af kundeoplevelsen. Hvis denne proces er for langsom eller kræver for mange trin, falder mange kunder fra. Ved at inkorporere forskellige AI-funktioner – såsom ansigtsgenkendelse, ML-drevet optisk tegngenkendelse (OCR) til at automatisere udfyldning af formularer og enhedsintelligens for at mindske snyd – kan onboardingtiden og -friktionen reduceres betydeligt.

Early warnings – identificer sårbare kunder

Det er vigtigt at kunne identificere sårbare kunder, før de kommer i inkasso. Endnu et område, hvor AI kan forbedre kundeoplevelsen. Ved at bruge ML-modeller til at identificere sårbare kunder, er det muligt at hjælpe dem samt tage højde for deres økonomiske situation. AI kan endda hjælpe med at personliggøre kommunikation til og med kunden.

AI gør onboarding nemmere

Ifølge vores forskning er de to vigtigste prioriteringer for onboarding:

- Investering i nye datakilder for bedre at forstå risiko og betalingsevne

- Implementering af en komplet digital kundeoplevelse

Dette gælder for 75 % af tilfældene. Det stemmer godt overens med de første udfordringer, vi tidligere har stødt på, i forhold til at nå virksomhedens onboardingmål. I 49 % af tilfældene besværliggør manglende datakilder nøjagtigheden af kreditbeslutninger.

Adgang til data er dog ikke altid nok til at sikre og forbedre kreditværdigheden og risikovurderingen. Men AI og AI-værktøjer gør det nemmere og hurtigere at analysere disse data – og omdanne dem til brugbare indsigter.

Vejen til en verdensklasse kundeoplevelse starter her

Experian tilbyder en pakke af AI-drevne, cloud softwareløsninger for at hjælpe dig med at opnå og skabe en endnu bedre kundeoplevelse. Vores globale netværk af eksperter kan hjælpe dig gennem hver fase af dine kunders rejse ved at anvende den nyeste AI- og ML-teknologi.

Er du interesseret i at høre mere? Tag kontakt til Experian.

For at høre mere om, hvordan AI kan lette din hverdag og gøre det nemmere for finansielle- og teleudbydere, kan du dykke ned i vores forskningsrapport på området. Udfyld formularen nedenfor for at downloade en gratis udgave.